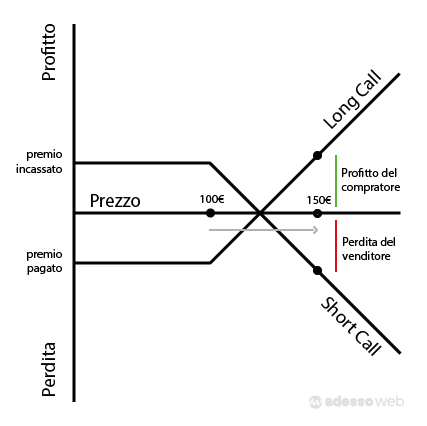

Un’opzione call è un contratto a termine che offre al compratore il diritto di acquistare un’attività sottostante, come un’azione, a un prezzo prefissato entro o alla scadenza stabilita nel contratto. Questo tipo di opzione è utile per gli investitori che desiderano speculare sull’aumento del valore di un asset senza possederlo fisicamente. Il vantaggio principale di un’opzione call è la possibilità di guadagno limitando i rischi, poiché il compratore non è obbligato all’acquisto ma ha solo il diritto di esercitarlo.

L’opzione call è strutturata con uno strike price, ovvero il prezzo predeterminato al quale l’acquirente può acquistare il bene sottostante. La convenienza nell’esercitare un’opzione call dipende dalla differenza tra il prezzo di mercato (prezzo spot) e lo strike price: se il prezzo di mercato supera lo strike price, l’opzione sarà vantaggiosa e l’acquirente potrà guadagnare. Se il prezzo è inferiore allo strike price, l’opzione non verrà esercitata, riducendo la perdita al solo costo del premio pagato per l’acquisto del contratto.

Contents

Come funziona l’opzione call

L’opzione call conferisce il diritto di acquistare un’attività a un prezzo prefissato, ma non obbliga il detentore a farlo. Questa flessibilità permette all’investitore di attendere l’andamento del mercato e di valutare se esercitare o meno il diritto d’acquisto. Esistono due tipi di opzioni call: le opzioni call americane e le opzioni call europee.

- Le opzioni call americane consentono all’acquirente di esercitare il diritto in qualsiasi momento fino alla data di scadenza, offrendo una maggiore flessibilità.

- Le opzioni call europee possono essere esercitate solo alla scadenza del contratto.

La denominazione “americana” o “europea” non è correlata al mercato in cui vengono scambiate, ma al tipo di esercizio. Generalmente, le opzioni call su singole azioni sono di tipo americano, mentre quelle su indici di mercato sono spesso di tipo europeo.

Esempio di un’opzione call

Per comprendere meglio il funzionamento di un’opzione call, prendiamo l’esempio di un’opzione call sulle azioni di una compagnia, con uno strike price di 60 €. Questa opzione dà diritto all’acquirente di acquistare cento azioni della compagnia al prezzo di 60 €. Se il prezzo di mercato delle azioni sale a 63 €, l’esercizio dell’opzione produrrà un guadagno di 300 € (3 € di profitto per ogni azione) a cui deve essere sottratto il premio pagato per acquistarla. Questo esempio evidenzia come un’opzione call possa generare profitti per l’investitore quando il prezzo di mercato supera il prezzo di esercizio.

L’opzione call consente quindi di sfruttare le fluttuazioni positive del mercato per generare profitto, ma con un investimento inferiore rispetto all’acquisto diretto delle azioni. Tuttavia, se il prezzo delle azioni resta al di sotto dello strike price, l’opzione scadrà senza valore e l’acquirente perderà il premio versato per il contratto.

Opzioni call: in the money, out of the money e near the money

Un’opzione può trovarsi in tre diverse situazioni a seconda del rapporto tra il prezzo di esercizio e il prezzo di mercato del sottostante. Se il prezzo di mercato dell’attività è superiore allo strike price, l’opzione si trova in the money, ossia in una posizione di profitto potenziale per l’acquirente. In questo caso, esercitare l’opzione porterebbe a un guadagno immediato.

Quando il prezzo di mercato è inferiore al prezzo di esercizio, l’opzione è out of the money e non risulta conveniente esercitarla, poiché ciò comporterebbe una perdita. Se invece il prezzo di mercato è molto vicino allo strike price, l’opzione si trova near the money. In queste situazioni, l’investitore deve monitorare attentamente il prezzo di mercato per decidere se e quando esercitare l’opzione call.

I rischi associati alle opzioni call

Le opzioni call offrono interessanti opportunità di guadagno, ma presentano anche alcuni rischi. Chi acquista un’opzione call può perdere l’intero premio pagato se il prezzo del sottostante non supera lo strike price entro la scadenza. Inoltre, l’opzione call ha una scadenza, quindi il tempo a disposizione per raggiungere il guadagno è limitato. La volatilità del mercato può giocare un ruolo importante: fluttuazioni impreviste possono far scadere l’opzione out of the money, con conseguente perdita dell’investimento iniziale.

Per ridurre i rischi, molti investitori combinano le opzioni call con altre strategie di copertura, come l’acquisto di opzioni put per proteggersi da eventuali ribassi. Le opzioni call richiedono una comprensione approfondita del mercato e del timing, soprattutto per gli investitori meno esperti.

La scrittura di opzioni call

Oltre ad acquistare opzioni call, gli investitori possono anche scriverle, cioè venderle. Scrivere un’opzione call significa assumere l’obbligo di vendere l’attività sottostante al prezzo di esercizio se l’acquirente decide di esercitare l’opzione. In cambio di questo obbligo, il venditore riceve un premio, che rappresenta il guadagno immediato derivante dalla scrittura dell’opzione.

La scrittura coperta di opzioni call (covered call) è una strategia diffusa tra gli investitori a lungo termine, in cui il venditore possiede già il sottostante e sfrutta le opzioni per ottenere un reddito aggiuntivo. In caso di rialzo del prezzo oltre lo strike price, il venditore è obbligato a cedere l’attività sottostante, ma può trattenere il premio. Questa strategia è ideale per chi ha un portafoglio azionario e vuole ottenere un reddito periodico aggiuntivo.

La scrittura di opzioni call scoperte e i rischi associati

La scrittura di opzioni call scoperte è una strategia ad alto rischio, in cui l’investitore vende un’opzione call senza possedere l’attività sottostante. In questo caso, se il prezzo del sottostante sale oltre lo strike price, il venditore si troverà obbligato a comprare l’attività a prezzi più alti per venderla al prezzo fissato dall’opzione, generando una perdita potenzialmente illimitata. A causa di questi rischi, la scrittura scoperta è riservata a investitori molto esperti, disposti a sopportare un alto grado di volatilità.

Per proteggere il mercato e garantire la stabilità, i broker richiedono una garanzia (o margine iniziale) per la scrittura di opzioni call scoperte. Questa copertura aiuta a limitare le perdite, anche se non elimina completamente il rischio elevato della strategia.

Conclusioni

Le opzioni call sono strumenti finanziari versatili che consentono agli investitori di speculare su rialzi di prezzo, di proteggere il proprio portafoglio o di generare redditi aggiuntivi attraverso la scrittura di opzioni. Tuttavia, queste operazioni richiedono una buona comprensione del mercato e dei rischi associati. Sia l’acquisto che la scrittura di opzioni call offrono opportunità di profitto, ma devono essere utilizzate con attenzione per evitare perdite significative. Per gli investitori esperti, le opzioni call rappresentano una componente strategica che, se ben gestita, può ampliare le opportunità di investimento.

Questo articolo è stato realizzato e revisionato dall’autore con il supporto di strumenti di intelligenza artificiale. Per ulteriori informazioni, consultare i nostri T&C.

Giuseppe Fontana

Sono un laureato in Management dello sport e delle attività sportive e appassionato in programmazione, finanza e produttività personale, ambiti che considero essenziali per chiunque voglia crescere e migliorarsi. Nel mio lavoro mi occupo di web marketing e gestione e-commerce, dove metto alla prova ogni giorno le competenze che ho sviluppato nel corso degli anni.